【2025年11月最新】通勤手当の非課税限度額改正|年末調整の遡及精算手順と企業対応ガイド

令和7年(2025年)11月20日、所得税法施行令の一部が改正、施行されました。自動車やバイク、自転車などで通勤する従業員が受け取る通勤手当について、非課税限度額が引き上げられました。

本改正は、令和7年4月1日以後に支払われた通勤手当に対して遡って適用されますので、すでに支給した通勤手当について、改正後の非課税限度額を適用し、再計算することとなります。

再計算を行ったことにより非課税額や課税額に差額が生じた場合は、本年の年末調整で精算することが求められます。

本改正に伴う対応では、事業所ごとに通勤手当の支給方法が異なるため、具体的な作業内容に違いがあります。

自社の通勤手当の支給方法に応じて複雑な対応が求められますので、以下のケースを参考に具体的な作業イメージを確認ください。

また、本改正から派生して生じる「非課税通勤手当の遡及精算分を追加支給するべきかどうか」等の問題について、国税局や労働基準監督署などからは、現時点(2025年11月27日)では具体的な言及はありません。

このような各問題について、対応策及び各役所からのヒアリング結果についても記載していますので、あわせてご確認ください。

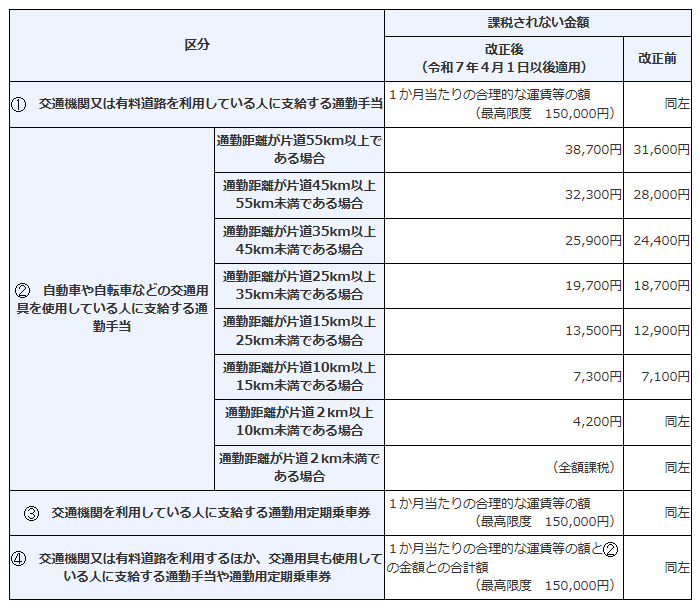

改正後の非課税限度額

改正後の1か月当たりの非課税限度額は、次のとおりです。

📌国税庁「通勤手当の非課税限度額の改正について」

https://www.nta.go.jp/users/gensen/2025tsukin/index.htm

💡通勤手当が非課税限度額を超えて支給されているケース

【具体例】片道通勤距離13kmの従業員の場合

・改正前の状況

片道通勤距離:13km

非課税限度額:7,100円

通勤手当の支給額:7,500円(非課税限度額を超過して支給)

・給与計算の内訳

非課税通勤手当:7,100円

課税通勤手当:400円

・改正後の変更点

新しい非課税限度額:7,300円

非課税へ振替額:200円

🛠 具体的な作業イメージ

- 令和7年4月1日以降に支給された通勤手当が確認できる資料を用意する

- 改正後の非課税限度額に基づき、各従業員ごとに「非課税へ振替可能な金額」を算出する

- 年末調整の計算(源泉徴収簿)にこの振替額を反映し、源泉徴収額を修正する

- 4月以降に退職した人などに対して既に源泉徴収票を交付している場合には、非課税分の差額を調整した源泉徴収票を再交付する

💡 通勤手当が非課税限度額の範囲内で支給しているケース

【具体例】片道通勤距離13kmの従業員の場合

・改正前の状況

片道通勤距離:13km

非課税限度額:7,100円

実際の支給額:7,100円(限度額いっぱい)

・給与計算の内訳

非課税通勤手当:7,100円

課税通勤手当:なし

・改正後の変更点

新しい非課税限度額:7,300円

追加支給可能額:200円

🛠 具体的な作業イメージ

- 就業規則が改正後の取り扱いに対応しているかを確認し、必要に応じて改訂手続きを行う

- 改正後の非課税限度額に基づき遡及精算を行う場合は、令和7年4月1日以降に支給された通勤手当が確認できる資料を用意する

- 改正後の非課税限度額に基づき、各従業員ごとに「非課税として追加支給する額」を算出する

- 追加支給額を年内に支払う(年末調整に反映させるため)

🚨 各問題と対応策

改正後の非課税限度額を遡及して適用することにより生じる各問題点について、各役所へのヒアリングを行い、得られた内容と対応策についてまとめました。

実際に、対応を行う場合は管轄の各労働基準監督署等へ問い合わせることをお勧めします。

①通勤手当を追加支給する必要があるか?

問題点

賃金規程において、通勤手当の支給額の上限を「所得税法の非課税限度額とする」のように規定している。

本改正に従い令和7年4月1日以後に支払われた通勤手当に対して遡って適用した場合、改正前の非課税限度額と改正後の非課税限度額に差額が生じるとき、その差額を労働者に対して、追加支給する必要があるかが問題となる。

以下のような具体的な場合では、令和7年4月1日以後に支払われた通勤手当に対して、通勤手当の支給額を改正後の非課税限度額を適用して12,900円から13,500円に改定し、不足額である600円を不足分として追加支給しなければならないか。

片道通勤距離:20㎞

改正前の非課税限度額:12,900円

通勤手当の支給額:12,900円

改正後の非課税限度額:13,500円

対応策

当事務所では、下記ヒアリング内容から、労働基準監督署の見解のように、改正前の非課税限度額と改正後の非課税限度額の差額があり、通勤手当の支給額に不足額が生じるような場合には、その不足分を追加支給することが望ましいと考えます。

ヒアリング内容

- 労働基準監督署へのヒアリング結果

賃金規程等で、の通勤手当の支給額の上限を「所得税法の非課税限度額とする」のように規定している場合、本改正が令和7年4月1日以後に支払われた通勤手当に対して遡って適用されることから、通勤手当の支給額も合わせて改定することとなる。

また、改正前の非課税限度額と改正後の非課税限度額の差額があり、通勤手当の支給額に不足額が生じるような場合には、その不足分を追加支給することが求められる。

- 国税局のヒアリング結果

通勤手当は支給義務のない手当であるため、遡及支給を行うかどうかは事業所の判断で差し支えない。

②算定基礎届(定時決定)を提出し修正する必要はあるか?

問題点

本改正により通勤手当の支給額を改定し、その不足額を追加支給した場合、すでに提出した算定基礎届の内容と差異が生じることがある。

定時決定は、年1回、実際の報酬に応じて標準報酬月額を見直すことで適正な保険料を徴収する仕組みである。この趣旨を踏まえれば、追加支給後の報酬額で改めて算定基礎届を提出すべきとも考えられる。

このような場合、再度算定基礎届を提出する必要があるか。

対応策

特に対応する必要はない。

ただし、随時改定を行う必要が生じる場合に留意すること。

ヒアリング内容

- 年金事務所のヒアリング結果

本改正により通勤手当の支給額を改定しその不足額を追加支給を行った場合、「遡及支給分が含まれる場合」として、算定基礎届を再度提出し、保険料等について修正を行う必要はない。

本改正が、2025年4月の時点で成立していなかったためであることを考慮する。

③月額変更届(随時改定)を提出する必要はあるか?

問題点

本改正により通勤手当の支給額を改定した場合、随時改定の「昇給または降給等により固定的賃金に変動があった」という要件に該当するか。

📌日本年金機構 随時改定(月額変更届)

https://www.nenkin.go.jp/service/kounen/hokenryo/hoshu/20150515-02.html

対応策

固定的賃金に変動があった被保険者として管理する。

その他の随時改定の要件に該当する場合は、随時改定を行う。

ヒアリング内容

- 年金事務所のヒアリング結果

随時改定の確認は必要で、算定月については遡及調整を行った月を起点として3か月

例えば、12月支給給与で遡及調整を行う場合は、12月支給分・1月支給分・3月支給分の3か月を対象に、随時改定の要否を確認

まとめ:2025年通勤手当改正への対応は年内必須

今回の通勤手当の非課税限度額改正は、令和7年4月1日に遡って適用されるため、年末調整での精算が必須となります。

特に注意が必要なのは以下の3点です。

– **4月以降の通勤手当を改正後の限度額で再計算**し、年末調整で精算

– 非課税限度額内で支給している場合は、**追加支給の要否を就業規則と照らし合わせて判断**

– 通勤手当を改定した場合は、**随時改定(月額変更届)の要件該当性を確認**

本改正への対応は、給与計算システムの設定変更、就業規則の見直し、社会保険手続きなど、複数の業務にまたがる複雑な作業となります。

対応チェックリスト

対応漏れを防ぐため、以下のチェックリストをご活用ください。

- 4月以降の通勤手当支給実績を洗い出し

- 改正後の非課税限度額に基づき各従業員の再計算

- 就業規則の通勤手当規定を確認(必要に応じて改定)

- 追加支給を行う場合は年内に支給

- 年末調整で非課税額・課税額の精算を反映

- 4月以降の退職者がいる場合は源泉徴収票の再交付

- 随時改定の要件に該当する従業員がいないか確認

対応にお困りの際は専門家へご相談ください

本改正への対応は、事業所ごとの通勤手当支給方法によって具体的な作業内容が大きく異なります。

- 「うちの会社の場合、どう対応すればいいの?」

- 「追加支給すべきかどうか判断に迷っている」

- 「年末調整までに間に合わない…」

このようなお悩みがある場合は、お気軽に当事務所へご相談ください。

労働基準監督署や年金事務所とのやり取りを含め、貴社の状況に応じた最適な対応方法をご提案いたします。

※年末調整の期限が迫っておりますので、お早めのご相談をおすすめいたします。

その他参考資料

📌国税庁 源泉徴収簿の記載例

https://www.nta.go.jp/users/gensen/2025tsukin/pdf/02.pdf

📌国税庁 通勤手当の非課税限度額の引き上げに関するQ&A